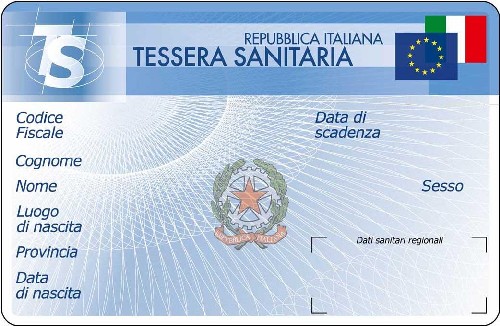

Il Ministero della Economia e delle Finanze, con Decreto del 25.02.2010, pubblicato Gazzetta Ufficiale della Repubblica Italiana numero 56 del 09.03.2010, ha stabilito i nuovi termini di validità della tessera sanitaria.

La cosiddetta “TS”, l’ormai noto tesserino plastificato che ha sostituito il desueto codice fiscale, sembra dunque avere bene adempiuto alla sua principale funzione – quella di monitorare in maniera capillare la spesa sanitaria nazionale – tanto che il nostro Governo, con il sopra citato Decreto, ha deciso di fissarne il nuovo termine di scadenza a6 anni.

Questo provvedimento, che si aggiunge ad un precedente Decreto datato 11.03.2004, con il quale però venivano prevalentemente determinate le caratteristiche tecniche della Tessera sanitaria, contiene anche la lista delle Regioni autorizzate ad emettere una propria tessera sanitaria.